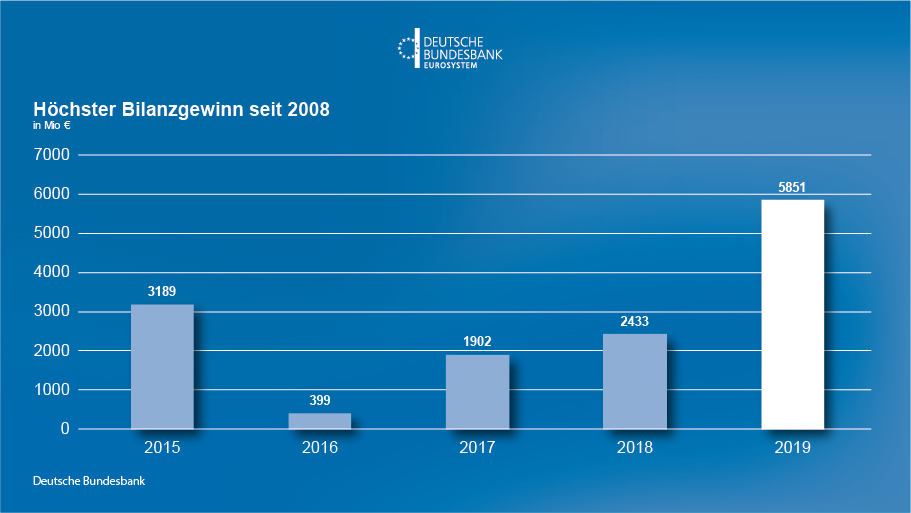

Bundesbank erzielt 2019 Bilanzgewinn von 5,9 Milliarden Euro

Die Bundesbank hat 2019 einen Jahresüberschuss von 5,8 Milliarden Euro erzielt. Nach Anpassung der Rücklage ergibt sich mit 5,9 Milliarden Euro der höchste Bilanzgewinn seit 2008. Ende 2018 waren es 2,4 Milliarden Euro gewesen. Den Gewinn führte die Bundesbank in voller Höhe an das Bundesfinanzministerium ab. „Hinter dem kräftigen Anstieg des Jahresüberschusses steht insbesondere eine niedrigere Risikovorsorge“, sagte Bundesbankpräsident Jens Weidmann bei der Vorstellung des Jahresabschlusses in Frankfurt am Main.

In den Jahren 2016 bis 2018 hatte die Bundesbank ihre sogenannte Wagnisrückstellung noch aufgestockt. Nun konnte sie diese um 1,5 Milliarden Euro auf 16,4 Milliarden Euro vermindern. Laut Weidmann wurde dies durch gesunkene Zinsänderungsrisiken und einen Rückgang von Ausfallrisiken möglich. Beigetragen haben dazu die variable Verzinsung der neuen gezielten längerfristigen Refinanzierungsgeschäfte sowie die Fälligkeiten von Anleihen, die im Rahmen des Programms für die Wertpapiermärkte (Securities Markets Programme, SMP) erworben worden waren.

Weiterhin hohe Zinserträge

Die Bundesbank verbuchte laut Geschäftsbericht nach wie vor hohe Zinserträge aus negativ verzinsten Einlagen von Kreditinstituten und sonstigen in- und ausländischen Einlegern sowie aus ihren Wertpapierbeständen. Allerdings verringerte sich der Nettozinsertrag im Jahr 2019 leicht, was vor allem an den fälligkeitsbedingt geringeren Zinserträgen aus dem SMP lag. Als wichtigste Komponente des Gewinns sank der Nettozinsertrag von 4,9 Milliarden Euro auf 4,6 Milliarden Euro.

Bilanzsumme leicht gesunken – zweithöchster Stand in der Geschichte

Die Bilanzsumme der Bundesbank sank Ende 2019 im Vergleich zum Vorjahr leicht auf 1,78 Billionen Euro. „Damit schloss die Bilanz 2019 immer noch auf dem zweithöchsten Stand in der Geschichte der Bundesbank ab“, sagte Johannes Beermann, Mitglied des Vorstands und zuständig für Rechnungswesen und Controlling, bei der Vorstellung des Geschäftsberichts. Ende 2018 hatte sie den Rekordstand von 1,84 Billionen Euro erreicht.

Maßgeblich für den Rückgang der Bilanzsumme waren auf der Aktivseite die Liquiditätsrückflüsse an das europäische Ausland. Die TARGET2-Forderungen gegenüber der EZB verzeichneten deswegen einen Rückgang um 71 Milliarden Euro auf 895 Milliarden Euro. Im Vorjahr war der Saldo noch um 59 Milliarden Euro auf 966 Milliarden Euro gestiegen. Auf der Passivseite verringerten sich vor allem die Euro-Guthaben der in- und ausländischen Einleger: sie sanken insbesondere aufgrund geringerer Bestände ausländischer Zentral- und Geschäftsbanken um 137 Milliarden Euro auf 272 Milliarden Euro.

Unsicherheiten für die deutsche Wirtschaft

Bei der Vorstellung des Jahresabschlusses ging der Bundesbankpräsident auch auf die deutsche Wirtschaft ein. Im vergangenen Jahr haben laut Weidmann die handelspolitischen Spannungen für Unsicherheit an den Finanzmärkten gesorgt. Für die deutsche Wirtschaft bestünden weiterhin erhebliche Unsicherheiten, etwa mit Blick auf den internationalen Handel. Kurzfristig sei die Verbreitung des Coronavirus ein zusätzliches Konjunkturrisiko für Deutschland. „Nach den derzeitigen Informationen erwarte ich, dass dieses Risiko sich zum Teil auch materialisieren dürfte“, sagte Weidmann. Wie groß dieser Effekt sein könnte, ließe sich derzeit aber kaum seriös abschätzen.

Notenbanken als Katalysator für ein „grüneres“ Finanzsystem

Ein weiteres Thema war die Überprüfung der geldpolitischen Strategie des EZB-Rats. Dem Bundesbankpräsidenten geht es dabei vor allem um die Frage, wie der EZB-Rat sein Mandat bestmöglich erfüllen könne, „nämlich stabile Preise für die Menschen im Euroraum zu gewährleisten“. Klar sei laut Weidmann, dass die Strategie nicht an den Folgen heute ausgerichtet werden sollte. Sie müsse auf lange Zeit Orientierung bieten. Im Rahmen der Strategieüberprüfung werde auch über die Rolle der Notenbanken beim Klimaschutz diskutiert. „Notenbanken können und sollten in Sachen Klima mehr tun als bisher“, betonte Weidmann. Sie sollten finanzielle Risiken mit Klimabezug in ihrem Risikomanagement berücksichtigen. Seiner Ansicht nach könnten auch Maßnahmen geprüft werden, mit denen die Notenbanken möglicherweise als Katalysator für ein „grüneres“ Finanzsystem wirken. Ein bevorzugter Kauf „grüner“ Anleihen im Rahmen der Geldpolitik sei für ihn aber nicht die Lösung.