Oktober Ergebnisse der Umfrage zum Kreditgeschäft (Bank Lending Survey) in Deutschland Kreditrichtlinien für Unternehmen nicht weiter gestrafft

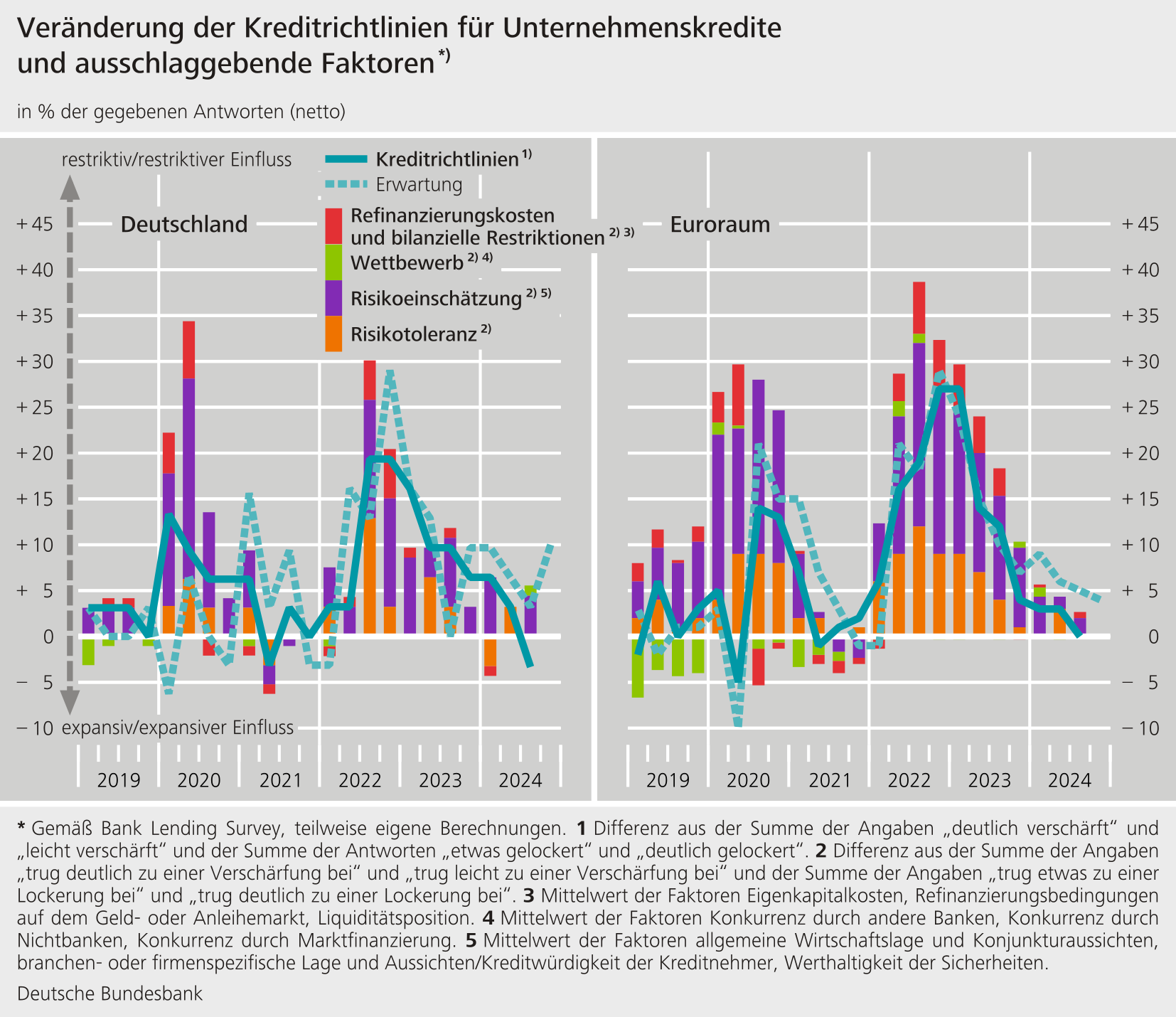

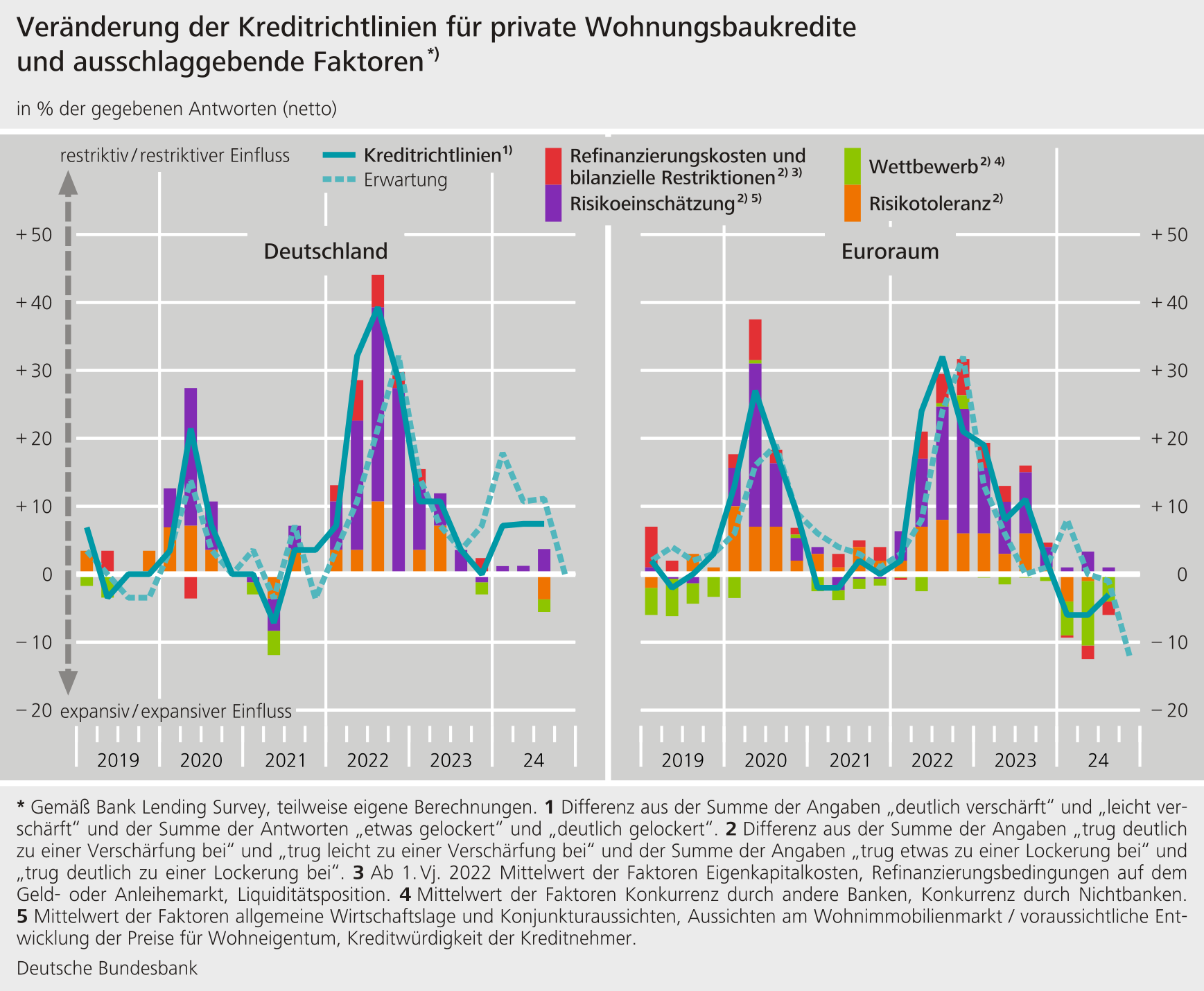

- Die im Rahmen des Bank Lending Survey (BLS) befragten deutschen Banken haben im dritten Quartal 2024 ihre Vergaberichtlinien für Unternehmenskredite erstmals seit knapp drei Jahren nicht weiter gestrafft, sondern marginal gelockert. Die Richtlinien für private Wohnungsbaukredite sowie Konsumenten- und sonstige Kredite an private Haushalte wurden dagegen erneut gestrafft. Für das vierte Quartal planen die Banken, ihre Richtlinien für Unternehmenskredite u. a. wegen pessimistischer Markt- und Konjunkturerwartungen wieder restriktiver zu gestalten.

- Die Kreditbedingungen im Firmenkundengeschäft änderten die befragten Banken unterm Strich nicht. Die Bedingungen für private Wohnungsbaukredite gestalteten die Banken expansiver, für Konsumenten- und sonstige Kredite an private Haushalte wurden sie restriktiver.

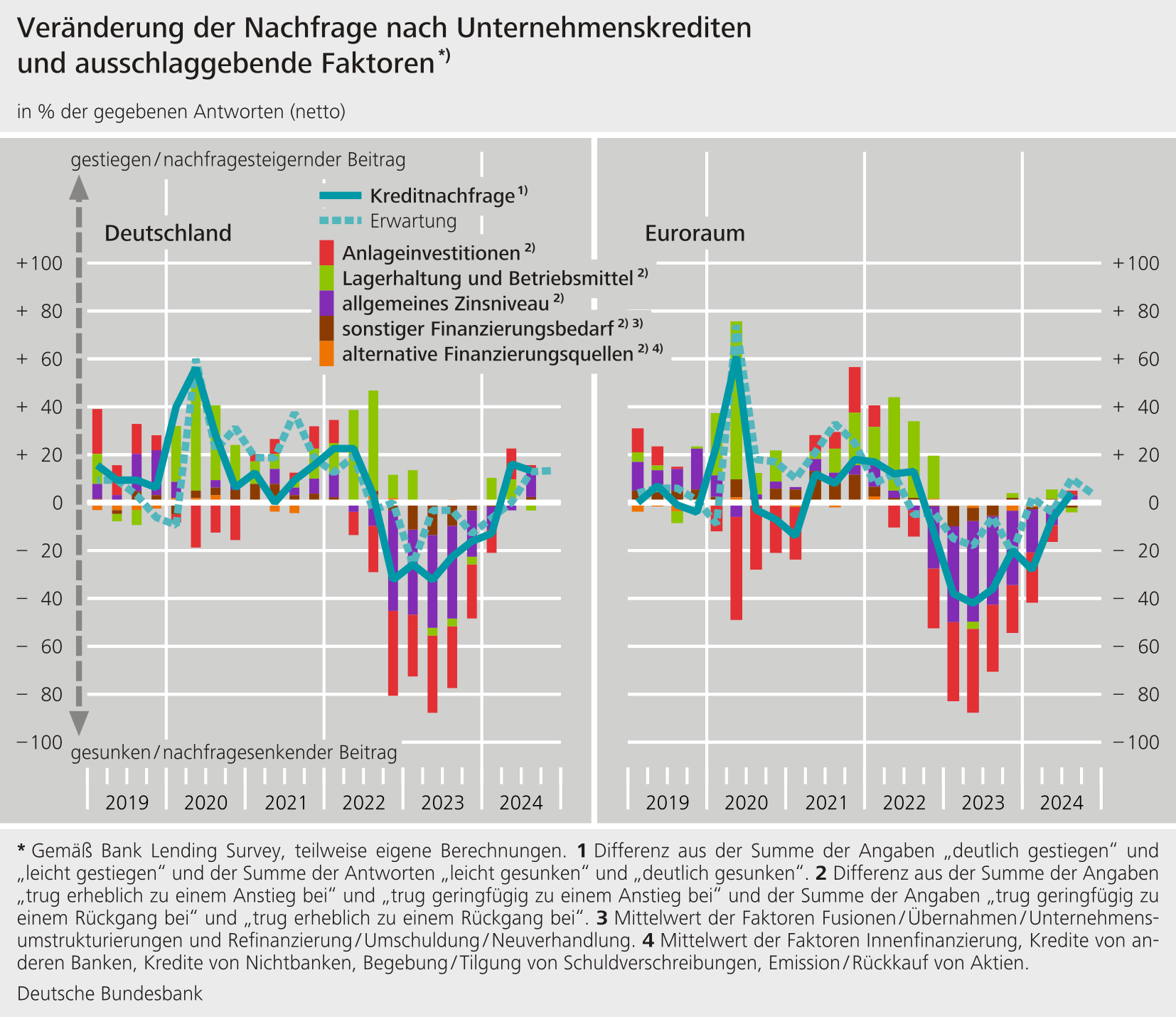

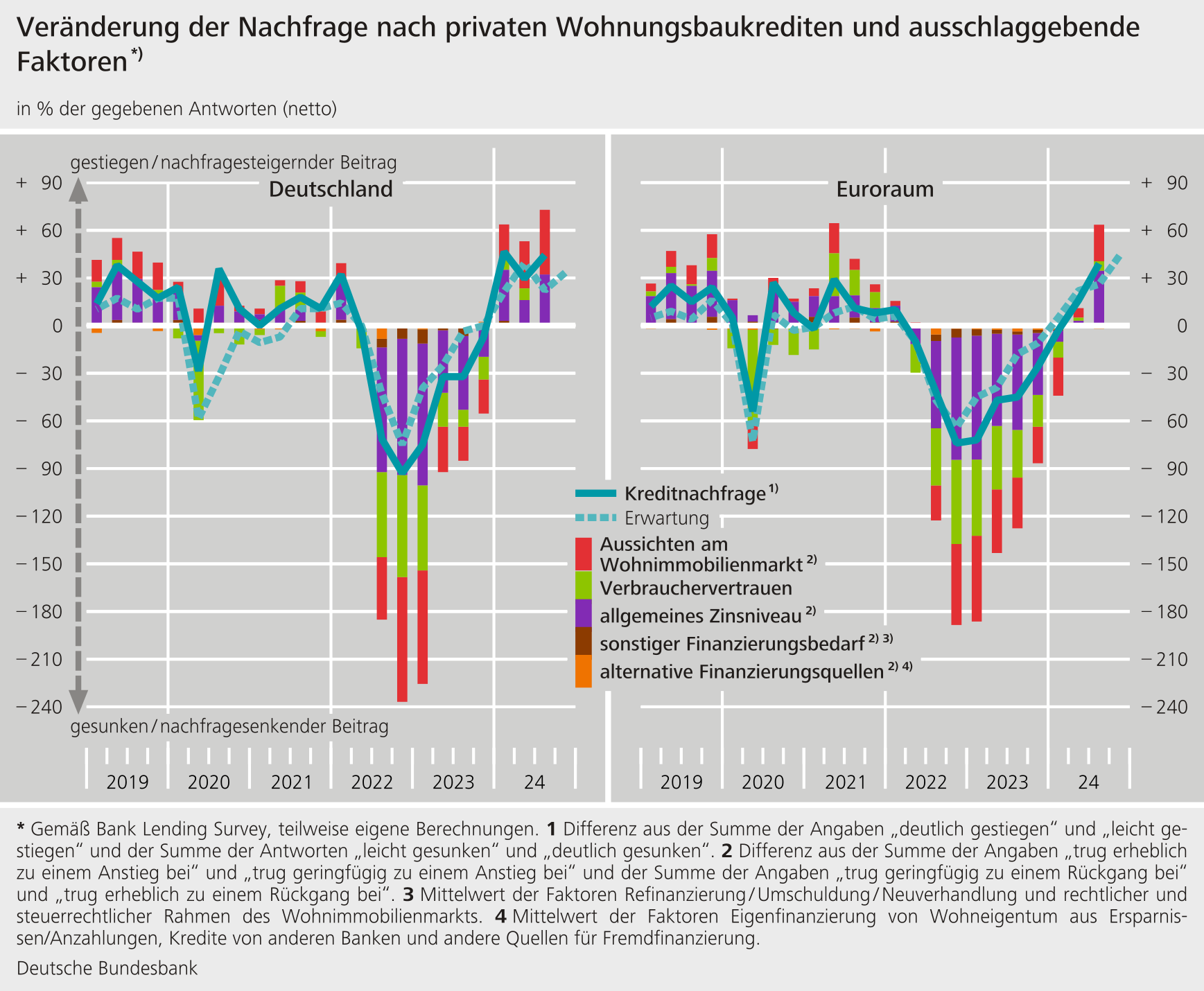

- Die Kreditnachfrage stieg in allen Kreditsegmenten an. Im Firmenkundengeschäft setzte sich, wie von den Banken erwartet, die Belebung der Nachfrage aus dem Vorquartal fort. Im Geschäft mit den privaten Haushalten übertraf die Zunahme der Nachfrage die Erwartungen aus dem Vorquartal.

- Die bereits getroffenen und die für die Zukunft erwarteten Leitzinsentscheidungen des EZB-Rats trugen über einen positiven Effekt auf das Zinsergebnis zu einer Verbesserung der Ertragslage der Banken im Sommerhalbjahr 2024 bei. Für das Winterhalbjahr rechnen die Banken mit einem negativen Effekt der Leitzinsentscheidungen auf das Zinsergebnis und auf ihre Ertragslage.

Die Umfrage zum Kreditgeschäft (Bank Lending Survey) erfasst drei Kreditsegmente: Unternehmenskredite, Wohnungsbaukredite an private Haushalte, sowie Konsumenten- und sonstige Kredite an private Haushalte. Die befragten Banken strafften zum ersten Mal seit knapp drei Jahren ihre Kreditrichtlinien (d. h. die internen Richtlinien oder Kriterien einer Bank für die Gewährung von Krediten) für Unternehmenskredite nicht weiter, sondern lockerten sie marginal. Die Richtlinien gegenüber den privaten Haushalten strafften die Banken dagegen erneut. Der Nettoanteil von Banken, die ihre Anforderungen anpassten, lag bei Unternehmenskrediten bei −3 % (nach +3 % im Vorquartal), bei privaten Wohnungsbaukrediten bei +7 % (nach +7 % im Vorquartal) und bei Konsumenten- und sonstigen Krediten an private Haushalte bei +15 % (nach +7 % im Vorquartal). Im Vorquartal hatten die Banken im Unternehmensgeschäft per saldo noch eine marginale Straffung geplant. Die Anpassungen im Wohnungsbaukreditgeschäft waren dagegen weitgehend im Einklang mit den Planungen aus dem Vorquartal, die Straffungen bei den Konsumenten- und sonstigen Krediten fielen stärker aus als geplant.

Die jüngste marginale Lockerung der Richtlinien für Unternehmenskredite fand vor dem Hintergrund vielfältiger Einflüsse mit jeweils geringem Beitrag statt. Dies deutet auf eine unsichere Einschätzung der Gesamtsituation seitens der Banken hin. Die Banken gaben zwar an, dass die allgemeine Wirtschaftslage und die Konjunkturaussichten in allen Kreditsegmenten restriktiv wirkten, dies schlug sich aber bislang nur im Geschäft mit den privaten Haushalten als Straffung der Kreditrichtlinien nieder.

Als ausschlaggebenden Faktor für die Straffungen der Kreditrichtlinien im Geschäft mit privaten Haushalten nannten die Banken ein aus ihrer Sicht gestiegenes Kreditrisiko, das sie auf die gesunkene Kreditwürdigkeit der privaten Haushalte zurückführten. Für das vierte Quartal 2024 planen die Banken Straffungen der Kreditrichtlinien für Unternehmenskredite und Konsumenten- und sonstige Kredite an private Haushalte, während sie bei den Richtlinien für private Wohnungsbaukredite keine Anpassungen planen.

Die Kreditbedingungen (d. h. die in den Kreditverträgen vereinbarten tatsächlichen Bedingungen für die Gewährung von Krediten) im Unternehmensgeschäft änderten die Banken im dritten Quartal in der Gesamtbetrachtung zwar nicht. Dahinter verbergen sich jedoch einerseits verringerte Kreditzinssätze und andererseits eine Ausweitung der Margen für risikoreichere Kredite. Im Bereich der privaten Wohnungsbaukredite lockerten die Banken die Bedingungen insgesamt. Die expansiven Anpassungen sind das Ergebnis von verringerten Kreditzinssätzen und bonitätsunabhängig gesunkenen Margen. Bei den Konsumenten- und sonstigen Krediten an private Haushalte waren dagegen vor allem Beschränkungen bei der Kredithöhe und bonitätsunabhängig gestiegene Margen ursächlich für die insgesamt restriktiver gewordenen Bedingungen.

Die Nachfrage nach Bankkrediten stieg in Deutschland im dritten Quartal 2024 in allen Kreditsegmenten per saldo an. Im Firmenkundengeschäft setzte sich die Belebung der Nachfrage, die im Vorquartal begonnen hatte, weiter fort. Dies entsprach den Erwartungen der Banken aus dem Vorquartal. Als Grund für den Anstieg der Nachfrage sahen die Banken vor allem das gesunkene allgemeine Zinsniveau. Zum ersten Mal seit rund zwei Jahren dämpfte dieser Faktor die Kreditnachfrage seitens der Unternehmen nicht mehr, sondern stützte sie vielmehr. Außerdem nahm der Bedarf an Krediten für Umfinanzierungen, Umschuldungen und Neuverhandlungen zu. Nachdem die Anlageinvestitionen im Vorquartal der Hauptgrund für den Nachfrageanstieg insgesamt gewesen waren, fragten im dritten Quartal nur kleine und mittlere Unternehmen marginal mehr Kredite für diesen Zweck nach. Der Faktor „Lagerhaltung und Betriebsmittel“, der ebenfalls im Vorquartal maßgeblich zum Nachfrageanstieg beigetragen hatte, wirkte im dritten Quartal insgesamt geringfügig nachfragedämpfend, weil große Unternehmen weniger Bedarf an Krediten für diese Zwecke hatten. Gesunkene Innenfinanzierungsspielräume wirkten sich in geringem Ausmaß nachfragesteigernd aus.

Die privaten Haushalte steigerten ihre Nachfrage nach Wohnungsbaukrediten nach Ansicht der Banken vor allem, weil sie die Aussichten am Wohnimmobilienmarkt positiver einschätzten. Zudem wirkte auch das allgemeine Zinsniveau abermals nachfrageerhöhend. Die Nachfrage nach Konsumenten- und sonstigen Krediten an private Haushalte stieg nach Ansicht der Banken, weil mehr langlebige Konsumgüter angeschafft wurden und das Verbrauchervertrauen zunahm. Die Kreditablehnungsquote stieg bei Unternehmens- sowie bei Konsumenten- und sonstigen Kredite an, während sie bei Baufinanzierungen zum zweiten Mal in Folge sank. Für die kommenden drei Monate rechnen die befragten Banken in allen Kreditsegmenten mit einer weiter steigenden Nachfrage.

Die Oktober-Umfrage enthielt zusätzliche Fragen zu den Refinanzierungsbedingungen der Banken und zu den Auswirkungen der bereits getroffenen und der zukünftig erwarteten Leitzinsentscheidungen des EZB-Rats. Zudem waren Fragen zu den Auswirkungen der geldpolitischen Portfolien des Eurosystems und zu den gezielten längerfristigen Refinanzierungsgeschäften III (GLRG III) enthalten.

Die deutschen Banken berichteten vor dem Hintergrund der Lage an den Finanzmärkten von einer im Vergleich zum Vorquartal etwas verbesserten Refinanzierungssituation. Die bereits getroffenen und für die Zukunft erwarteten Leitzinsentscheidungen des EZB-Rats beeinflussten die Ertragslage der Banken in den vergangenen sechs Monaten insgesamt positiv. Nach den beiden Zinssenkungen im Juni und September dieses Jahres berichteten allerdings weniger Banken als bei den früheren Befragungen von einem positiven Einfluss. Die Banken führten den positiven Einfluss nach wie vor auf eine Zunahme des Zinsergebnisses zurück. Für das Winterhalbjahr 2024/25 rechnen die Banken mit einem negativen Einfluss der Leitzinsentscheidungen auf das Zinsergebnis und auf ihre Ertragslage. Der Abbau der für geldpolitische Zwecke gehaltenen Wertpapierbestände des Eurosystems wirkte für sich genommen positiv auf die Ertragslage, da er zu einem Anstieg des Zinsergebnisses beitrug. Auch den Einfluss auf die Eigenkapitalquote beurteilten die deutschen Banken als positiv.

Die GLRG III hatten in den vergangenen sechs Monaten kaum noch Auswirkungen auf die finanzielle Situation der Banken in Deutschland. Lediglich mit Blick auf ihre Profitabilität berichteten die Banken noch von einem positiven Einfluss. Auf die Liquiditätsposition der Banken in Deutschland hatten die GLRG III erstmals keine Auswirkungen mehr. Da die aufgenommenen Mittel spätestens im Dezember 2024 komplett zurückgezahlt sein müssen, erwarten die Banken, dass die GLRG III in den kommenden sechs Monate keinerlei Effekte mehr auf ihre finanzielle Situation haben werden.

Die viermal im Jahr durchgeführte Befragung zum Kreditgeschäft fand in der Zeit vom 6. September bis zum 23. September 2024 statt. An der Umfrage nahmen in Deutschland 33 Banken teil. Die Rücklaufquote lag bei 97 %.

Aggregierte Umfrageergebnisse für Deutschland

Aggregierte Umfrageergebnisse für den Euroraum

in englischer Sprache