Oktober-Ergebnisse der Umfrage zum Kreditgeschäft (Bank Lending Survey) in Deutschland Banken strafften Kreditrichtlinien

- Die im Rahmen des Bank Lending Survey (BLS) befragten deutschen Banken haben auch im dritten Quartal 2023 strengere Vergaberichtlinien für Unternehmenskredite, private Wohnungsbaukredite sowie Konsumenten- und sonstige Kredite angelegt. Im Vorquartal hatten die Banken noch angegeben, keine nennenswerte Richtlinienstraffung mehr vornehmen zu wollen.

- Die Kreditbedingungen wurden im Firmenkundengeschäft und für private Wohnungsbaukredite restriktiver. Dies äußerte sich insbesondere in einer Ausweitung der Margen für risikoreichere Kredite.

- Die Nachfrage ging in allen drei Kreditsegmenten erneut zurück, obwohl die Banken im Vorquartal mit einer nahezu unveränderten Nachfrage gerechnet hatten.

- Die Leitzinserhöhungen des Eurosystems trugen über einen positiven Effekt auf das Zinsergebnis zu einer Verbesserung der Ertragslage der Banken im Sommerhalbjahr 2023 bei.

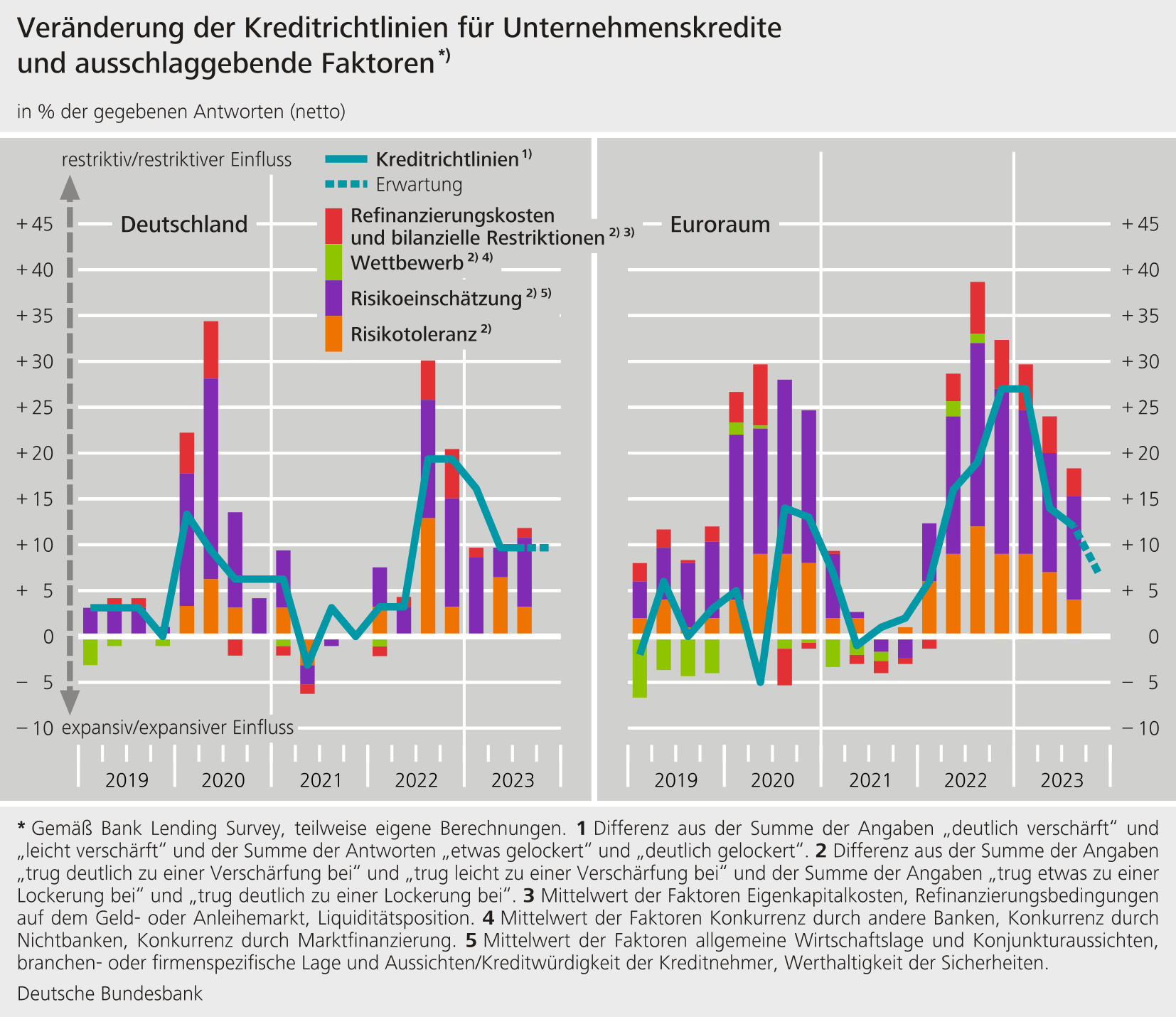

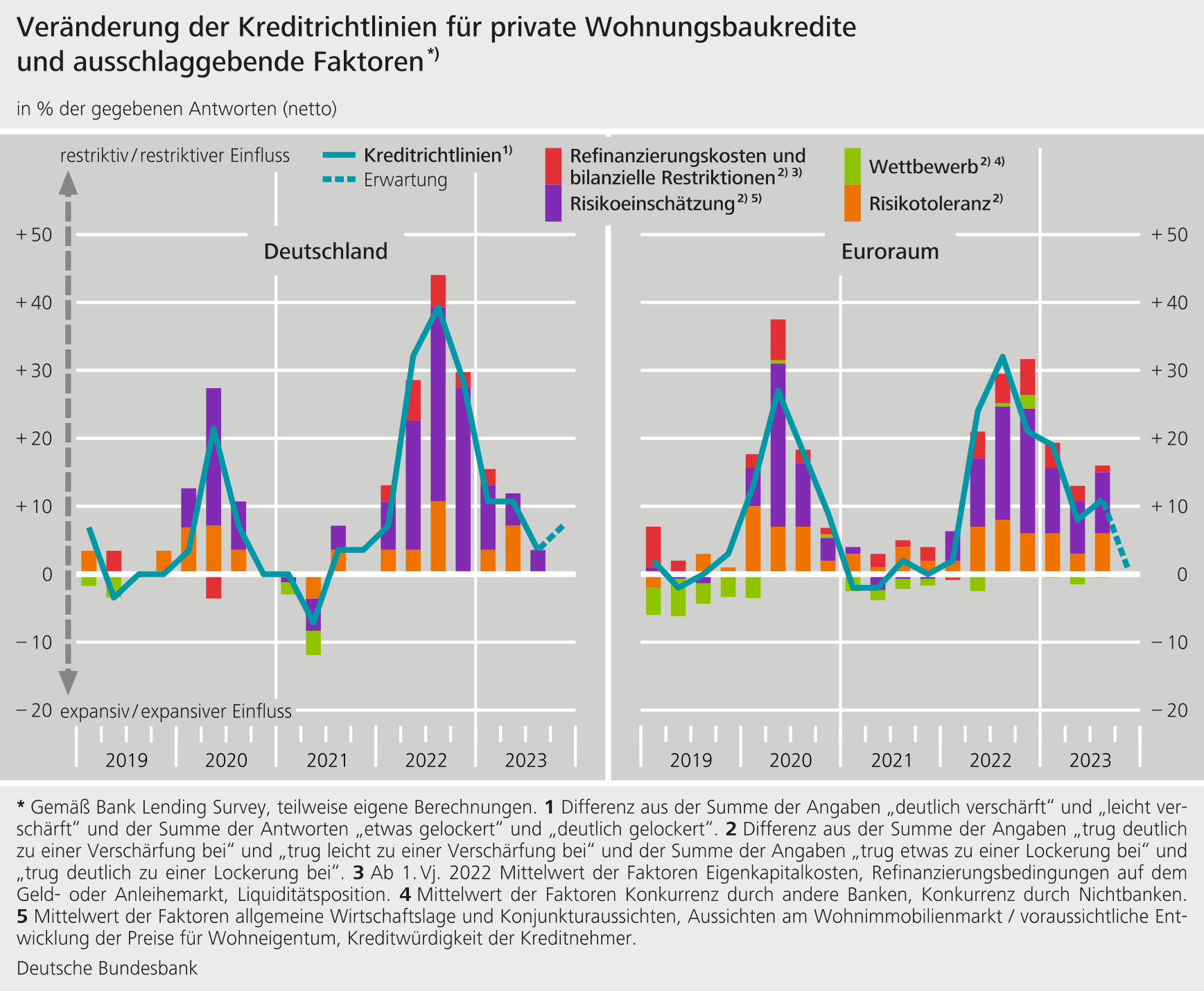

Die Umfrage zum Kreditgeschäft (Bank Lending Survey) erfasst drei Kreditsegmente: Unternehmenskredite, Wohnungsbaukredite an private Haushalte, sowie Konsumenten- und sonstige Kredite an private Haushalte. Die befragten Banken strafften per saldo die Kreditrichtlinien (d. h. die internen Richtlinien oder Kriterien einer Bank für die Gewährung von Krediten) in allen drei Kreditsegmenten. Der Nettoanteil von Banken, die ihre Anforderungen erhöhten, lag bei Unternehmenskrediten bei +10 % (nach +10 % im Vorquartal), bei Wohnungsbaukrediten bei +4 % (nach +11 % im Vorquartal) und bei Konsumenten- und sonstigen Krediten bei +7 % (nach +14 % im Vorquartal). Die Banken begründeten die strengeren Anforderungen in allen Kreditsegmenten mit einem ihrer Einschätzung nach erhöhten Kreditrisiko. Im Unternehmenskreditgeschäft stieg das Risiko vor allem im Hinblick auf branchen- und firmenspezifische Faktoren.

Im Geschäft mit den privaten Haushalten spielten die Eintrübung der allgemeinen Wirtschaftslage und die gedämpften Konjunkturaussichten die wichtigste Rolle. Für das vierte Quartal 2023 planen die Banken, ihre Richtlinien per saldo in allen drei Kreditsegmenten weiter zu straffen.

Die Banken strafften erneut auch die Kreditbedingungen (d. h. die in den Kreditverträgen vereinbarten tatsächlichen Bedingungen für die Gewährung von Krediten) in der Gesamtbetrachtung. Die Straffungen schlugen sich vor allem in einer Ausweitung der Margen für risikoreichere Kredite nieder.

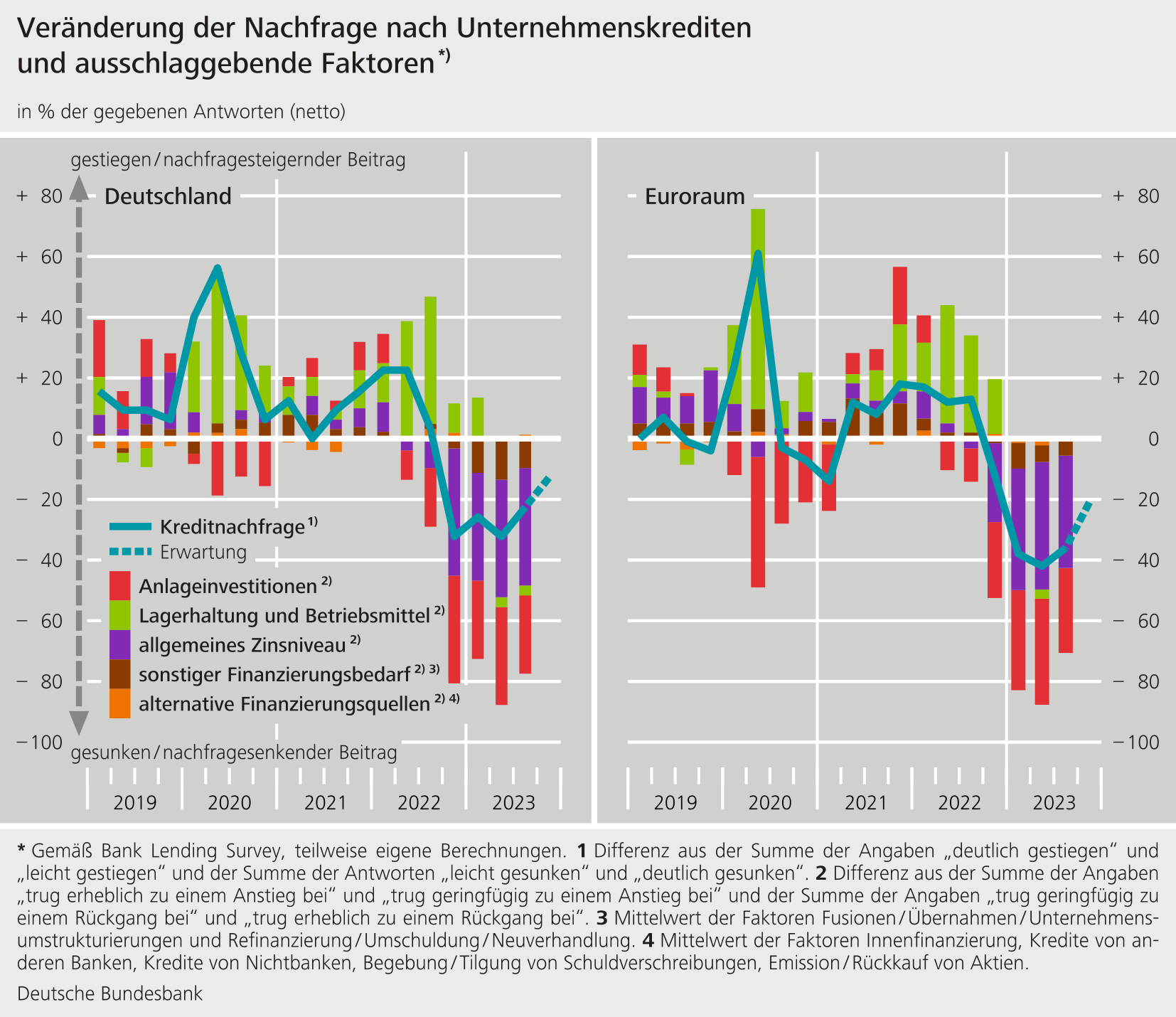

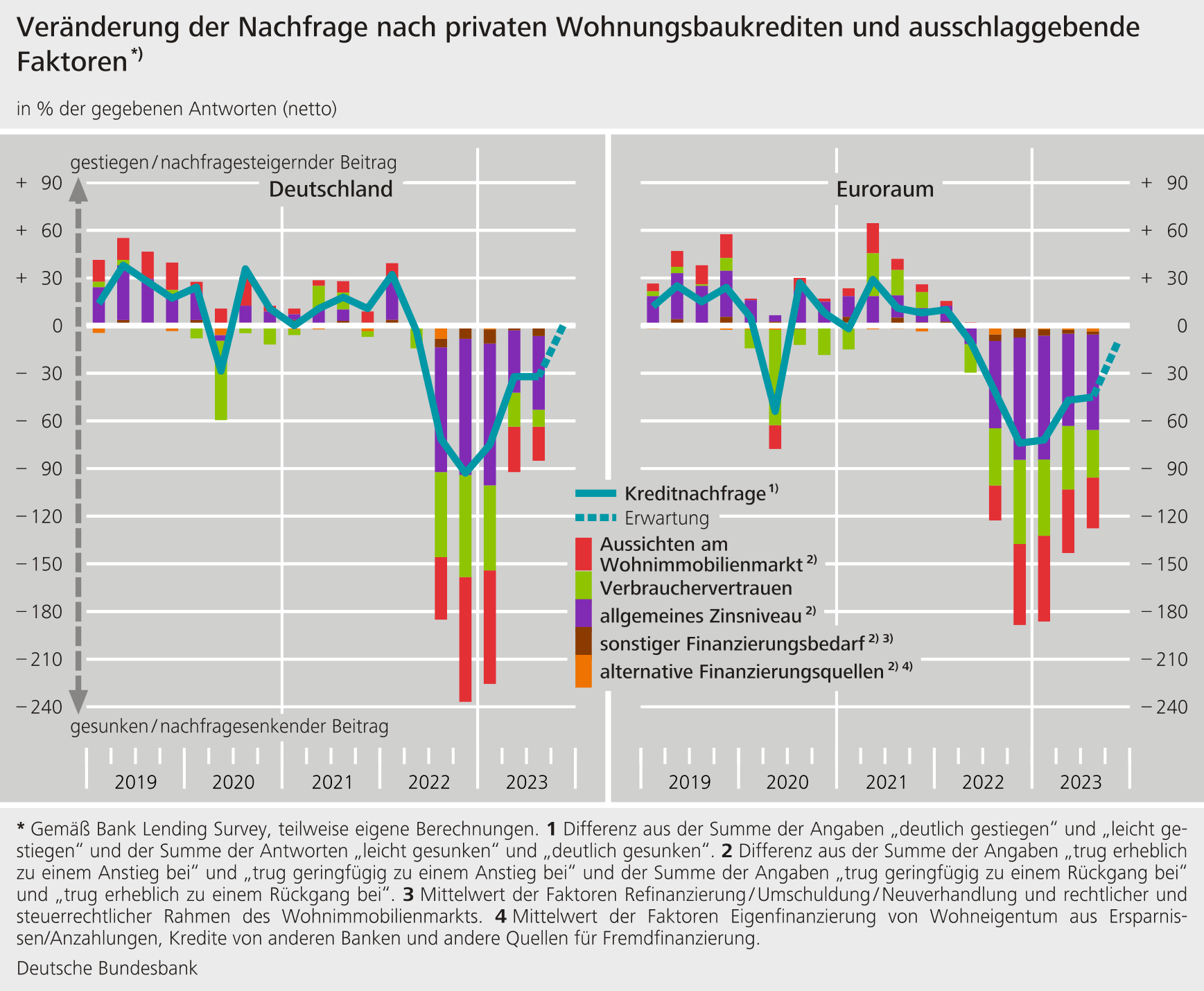

Die Nachfrage nach Bankkrediten ging in Deutschland in allen drei Kreditsegmenten per saldo weiter zurück, insbesondere im Unternehmensgeschäft und bei der privaten Baufinanzierung. Erwartet hatten die Banken im Vorquartal jedoch eine nahezu unveränderte Nachfrage. Der wichtigste Faktor für den Rückgang der Kreditnachfrage war in allen drei Kreditsegmenten weiterhin das allgemeine Zinsniveau.

Zweitwichtigster Faktor für den Rückgang der Nachfrage nach Unternehmenskrediten waren die rückläufigen Anlageinvestitionen. Der Mittelbedarf für Lagerhaltung und Betriebsmittel wirkte sich per saldo nahezu neutral auf die Nachfrageentwicklung aus.

Die Nachfrage nach privaten Wohnungsbaukrediten ging nicht nur wegen des Zinsniveaus zurück, sondern auch, weil sich die Aussichten am Wohnimmobilienmarkt weiter eintrübten. Die Kreditablehnungsquote nahm in allen Kreditsegmenten erneut zu. Für die kommenden drei Monate rechnen die befragten Banken mit einem weiteren Rückgang der Nachfrage der Unternehmen und mit einer unveränderten Nachfrage der privaten Haushalte.

Die Oktober-Umfrage enthielt zusätzliche Fragen zu den Refinanzierungsbedingungen der Banken und zu den Auswirkungen der Leitzinsentscheidungen des EZB-Rats. Zudem waren Fragen zu den Auswirkungen der geldpolitischen Portfolien des Eurosystems und zu den gezielten längerfristigen Refinanzierungsgeschäften III (GLRG III) enthalten.

Die deutschen Banken berichteten vor dem Hintergrund der Lage an den Finanzmärkten von einer im Vergleich zum Vorquartal kaum veränderten Refinanzierungssituation. Einzig der Zugang zu Einlagen verschlechterte sich. Die Leitzinserhöhungen des Eurosystems beeinflussten die Ertragslage der Banken in den vergangenen sechs Monaten insgesamt positiv. Zwar belasteten sie das zinsunabhängige Ergebnis. Dem stand aber eine merkliche Verbesserung des Zinsergebnisses gegenüber. Für die kommenden sechs Monate rechnen die Banken mit deutlich geringeren Auswirkungen der Leitzinsentscheidungen auf ihre Ertragslage als in den vergangenen sechs Monaten. Die Veränderungen der für geldpolitische Zwecke gehaltenen Wertpapierbestände des Eurosystems beeinflussten die Ertragslage der Banken in den vergangenen sechs Monaten kaum. Der Einfluss auf die Marktfinanzierungsbedingungen der Banken und ihre Liquiditätsposition war dagegen negativ. Hierin dürfte sich die Einstellung der Reinvestitionen von fällig werdenden Wertpapieren im Programm zum Ankauf von Vermögenswerten (Asset Purchase Programme, APP) seit Juli 2023 widerspiegeln. Die Auswirkungen der GLRG III auf die finanzielle Situation der Banken schwächten sich in den vergangenen sechs Monaten weiter ab. So berichteten die Banken einzig noch mit Blick auf ihre Liquiditätsposition von einem positiven Einfluss.

Die viermal im Jahr durchgeführte Befragung zum Kreditgeschäft fand in der Zeit vom 15. September bis zum 2. Oktober 2023 statt. An der Umfrage nahmen in Deutschland 33 Banken teil. Die Rücklaufquote lag bei 100 %.

Aggregierte Umfrageergebnisse für Deutschland

Aggregierte Umfrageergebnisse für den Euroraum

in englischer Sprache