Juli-Ergebnisse der Umfrage zum Kreditgeschäft (Bank Lending Survey) in Deutschland Banken strafften Kreditrichtlinien

- Die im Rahmen des Bank Lending Survey (BLS) befragten deutschen Banken haben im zweiten Quartal 2023 strengere Vergaberichtlinien für Unternehmenskredite, private Wohnungsbaukredite sowie Konsumenten- und sonstige Kredite angelegt. Die Anpassungen entsprachen nahezu den im Vorquartal geäußerten Planungen. Für das dritte Quartal 2023 planen die Banken in keinem der drei Kreditsegmente nennenswerte Straffungen der Richtlinien.

- Die Kreditbedingungen wurden in allen drei Kreditsegmenten restriktiver. Dies äußerte sich insbesondere in einer Ausweitung der Margen.

- Die Kreditnachfrage ging in allen drei Kreditsegmenten erneut zurück. Die Nachfrage der privaten Haushalte sank nicht mehr so stark wie in den drei Vorquartalen. Für das dritte Quartal rechnen die befragten Banken mit einer nahezu unveränderten Nachfrage in allen drei Kreditsegmenten.

- Die Straffungen der Angebotspolitik im Unternehmenskreditgeschäft in den vergangenen sechs Monaten betrafen den Immobiliensektor überdurchschnittlich stark.

- Die klimabedingten Risiken und die Maßnahmen zur Bewältigung des Klimawandels wirkten sich in den vergangenen zwölf Monaten restriktiv auf die Richtlinien und Bedingungen für Unternehmenskredite aus und stimulierten für sich genommen die Kreditnachfrage der Unternehmen.

Die Umfrage zum Kreditgeschäft (Bank Lending Survey) erfasst drei Kreditsegmente: Unternehmenskredite, Wohnungsbaukredite an private Haushalte, sowie Konsumenten- und sonstige Kredite an private Haushalte. Die befragten Banken strafften die Kreditrichtlinien (d. h. die internen Richtlinien oder Kriterien einer Bank für die Gewährung von Krediten) in allen drei Kreditsegmenten. Der Nettoanteil von Banken, die ihre Anforderungen erhöhten, lag bei Unternehmenskrediten bei +10 % (nach +16 % im Vorquartal), bei Wohnungsbaukrediten bei +11 % (nach +11 % im Vorquartal) und bei Konsumenten- und sonstigen Krediten bei +14 % (+14 % im Vorquartal). Das Ausmaß der Straffungen entsprach nahezu den Planungen, die die Banken im Vorquartal geäußert hatten. Die Banken begründeten die strengeren Anforderungen in allen Kreditsegmenten mit einer gesunkenen Risikotoleranz und erneut mit einem nach ihrer Einschätzung erhöhten Kreditrisiko.

Relevante Risiken waren im Unternehmensgeschäft vor allem die Verschlechterung der allgemeinen Wirtschaftslage und der Konjunkturaussichten. Für Wohnungsbaukredite waren eingetrübte Aussichten am Wohnimmobilienmarkt das größte Risiko. Für das dritte Quartal 2023 planen die Banken keine weiteren nennenswerten Straffungen der Richtlinien.

In der Gesamtbetrachtung strafften die Banken auch die Kreditbedingungen (d. h. die in den Kreditverträgen vereinbarten tatsächlichen Bedingungen für die Gewährung von Krediten) in allen drei Kreditsegmenten. Die Straffungen schlugen sich vor allem in einer Ausweitung der Margen nieder. Die Ausweitung fiel im Geschäft mit Unternehmen stärker aus als im Geschäft mit privaten Haushalten.

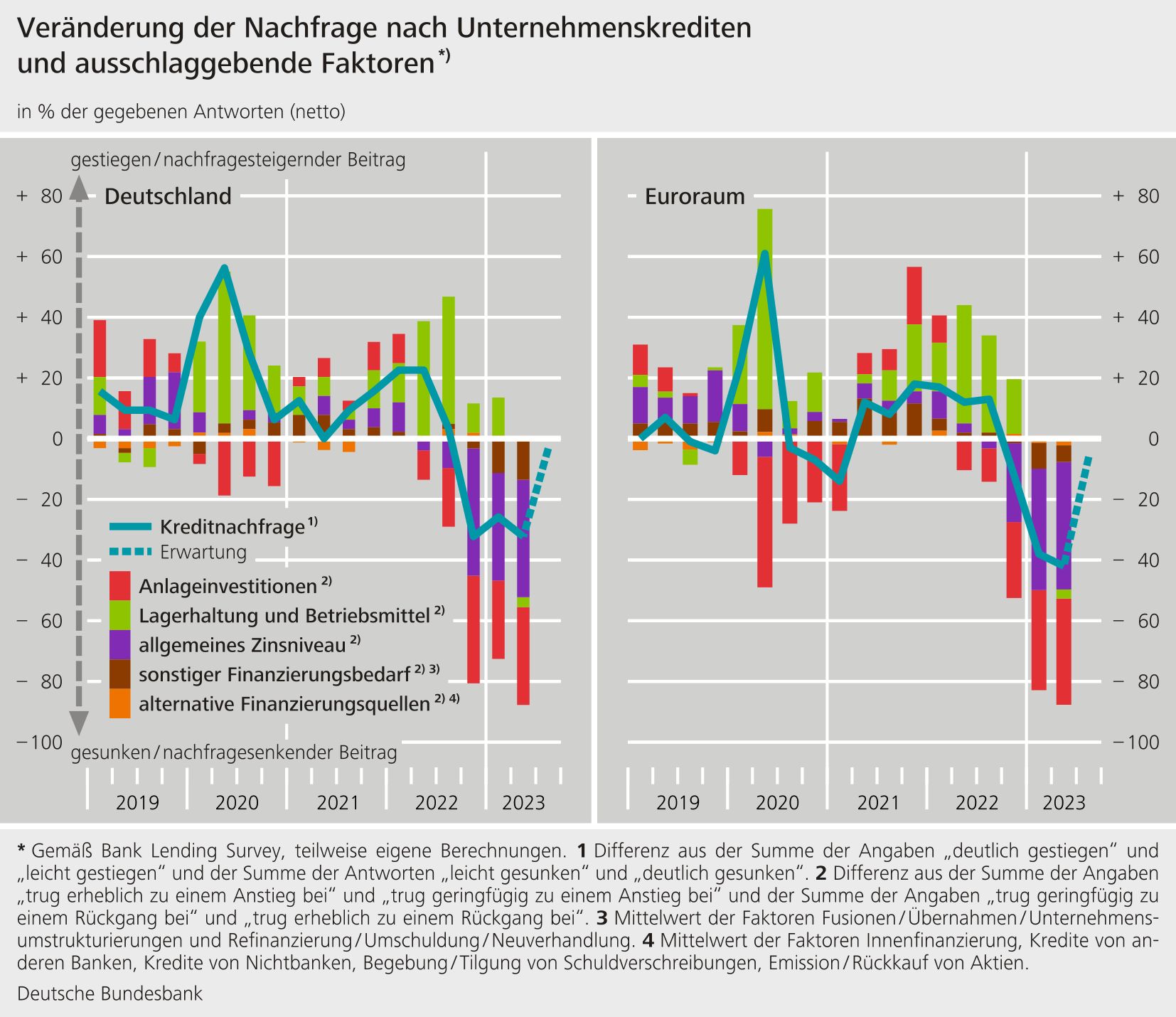

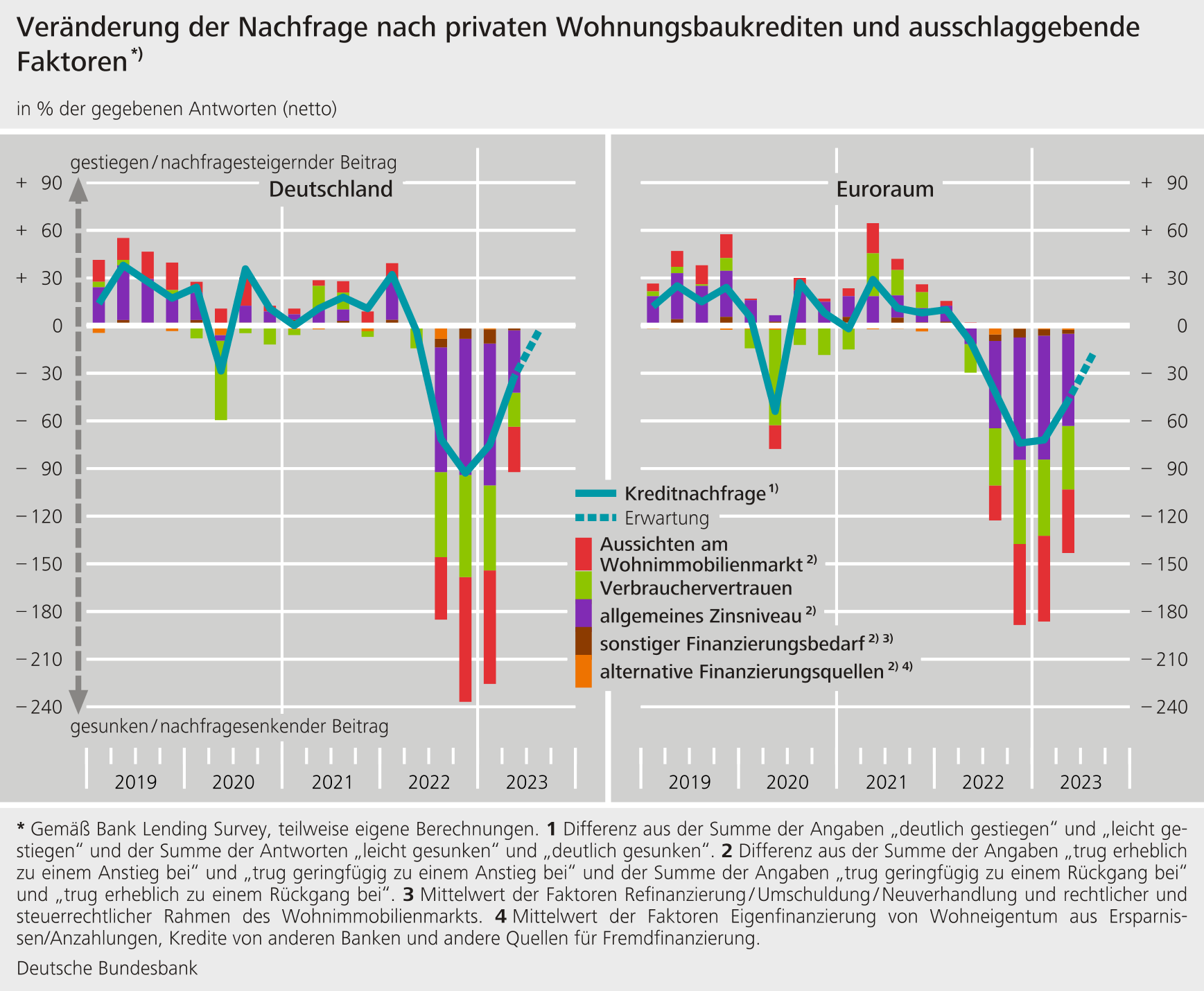

Die Nachfrage nach Bankkrediten ging in Deutschland in allen drei Kreditsegmenten per saldo weiter zurück. Bei den privaten Wohnungsbaukrediten sank die Nachfrage jedoch nicht mehr so stark wie in den drei Vorquartalen. Der wichtigste Faktor für den Rückgang der Kreditnachfrage war in allen drei Kreditsegmenten weiterhin das allgemeine Zinsniveau.

Zweitwichtigster Faktor für den Rückgang der Nachfrage nach Unternehmenskrediten waren die rückläufigen Anlageinvestitionen. Der Mittelbedarf für Lagerhaltung und Betriebsmittel stützte erstmals seit 2019 die Nachfrage nicht mehr, sondern wirkte sich per saldo nahezu neutral auf die Nachfrageentwicklung aus. Die Nachfrage nach Wohnungsbaukrediten vonseiten privater Haushalte ging nicht nur wegen des Zinsniveaus zurück, sondern auch, weil sich nach Einschätzung der Kreditnehmer die Aussichten am Wohnimmobilienmarkt eintrübten. Die Kreditablehnungsquote nahm in allen Kreditsegmenten erneut zu. Für die kommenden drei Monate rechnen die befragten Banken mit einer unveränderten Nachfrage der Unternehmen und privaten Haushalte.

Die Juli-Umfrage enthielt zusätzliche Fragen zu den Refinanzierungsbedingungen der Banken und zu den Auswirkungen notleidender Kredite (Non-performing Loans, NPL) auf die Kreditvergabepolitik der Institute. Zudem war eine Frage zur Kreditangebotspolitik und zur Kreditnachfrage in den wichtigsten Wirtschaftssektoren enthalten. Erstmals wurde eine Frage zu den Auswirkungen des Klimawandels auf die Kreditvergabe der Banken gestellt.

Die deutschen Banken berichteten vor dem Hintergrund der Lage an den Finanzmärkten von einer im Vergleich zum Vorquartal etwas verschlechterten Refinanzierungssituation. Die Verschlechterung bezieht sich dabei fast ausschließlich auf den Zugang zu kurzfristigen Einlagen (bis zu einem Jahr). Die Höhe der NPL-Quote (prozentualer Anteil des NPL-Bestands (brutto) am Bruttobuchwert der Kredite) hatte im ersten Halbjahr 2023 in keinem der drei Kreditsegmente nennenswerte Auswirkungen auf die Kreditangebotspolitik. Für das zweite Halbjahr 2023 rechnen die Banken mit einem etwas stärkeren restriktiven Einfluss der NPL-Quote auf ihre Angebotspolitik für Unternehmen.

Die Straffungen der Kreditrichtlinien im Unternehmensgeschäft fielen in den vergangenen sechs Monaten im Immobiliensektor am stärksten aus. In diesem Sektor sank auch die Nachfrage am deutlichsten. Aber auch im Baugewerbe/Bau (ohne Immobilien) sowie im energieintensiven verarbeitenden Gewerbe waren die Straffungen vergleichsweise stark. Im Dienstleistungssektor (ohne Finanzdienstleistungen und Immobilien) und im Handel strafften die Banken ihre Kreditrichtlinien dagegen weniger.

Die deutschen Banken berichteten, dass klimabedingte Risiken und die Maßnahmen zur Bewältigung des Klimawandels sich in den vergangenen zwölf Monaten restriktiv auf ihre Kreditangebotspolitik gegenüber Unternehmen ausgewirkt hätten, die vergleichsweise stark zum Klimawandel beitragen. In den kommenden zwölf Monaten planen die Banken ausgeprägtere Straffungen ihrer Kreditangebotspolitik im Zusammenhang mit den Auswirkungen des Klimawandels. Gleichzeitig stimulierten die Auswirkungen des Klimawandels für sich genommen die Nachfrage der Unternehmen nach Krediten von deutschen Banken. Auch für die kommenden zwölf Monate rechnen die Banken mit nachfragetreibenden Effekten im Zusammenhang mit dem Thema Klimawandel.

Die viermal im Jahr durchgeführte Befragung zum Kreditgeschäft fand in der Zeit vom 19. Juni bis zum 4. Juli 2023 statt. An der Umfrage nahmen in Deutschland 33 Banken teil. Die Rücklaufquote lag bei 100 %.

Aggregierte Umfrageergebnisse für Deutschland

Aggregierte Umfrageergebnisse für den Euroraum

in englischer Sprache