Juli-Ergebnisse der Umfrage zum Kreditgeschäft (Bank Lending Survey) in Deutschland

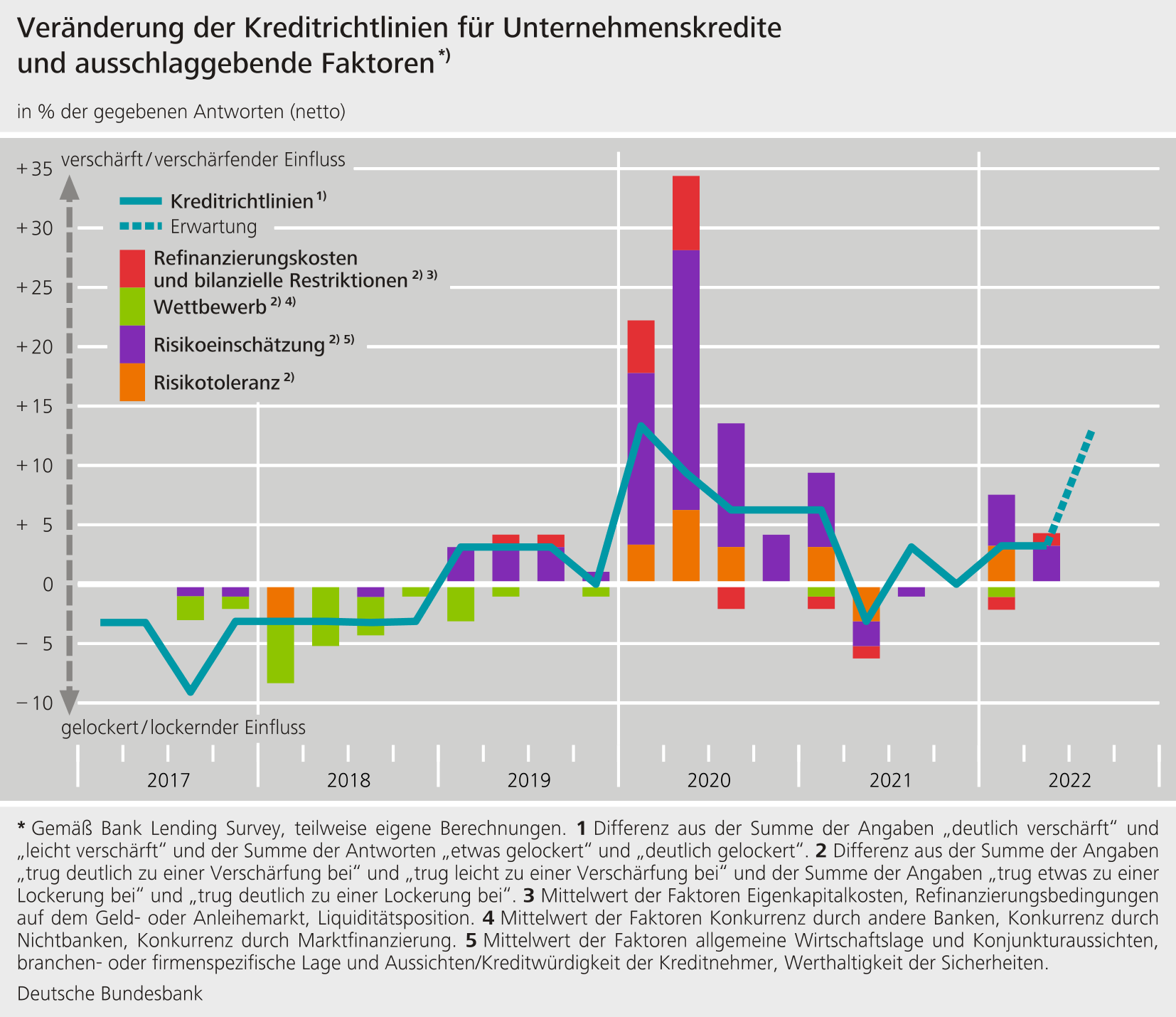

- Die im Rahmen des Bank Lending Survey (BLS) befragten deutschen Banken verschärften im zweiten Quartal 2022 ihre Vergaberichtlinien für Unternehmenskredite geringfügig. Bei den privaten Wohnungsbaukrediten fiel die Verschärfung der Kreditrichtlinien so stark aus wie noch nie seit Einführung des BLS. Verschärft wurden auch die Richtlinien für Konsumenten- und sonstige Kredite. Die Verschärfungen begründeten die Banken in allen Kreditsegmenten in erster Linie mit einem ihrer Ansicht nach gestiegenen Kreditrisiko.

- Die Kreditbedingungen in der Gesamtbetrachtung wurden in allen drei Kreditsegmenten gestrafft. Dies äußerte sich vor allem in einer Ausweitung der Margen.

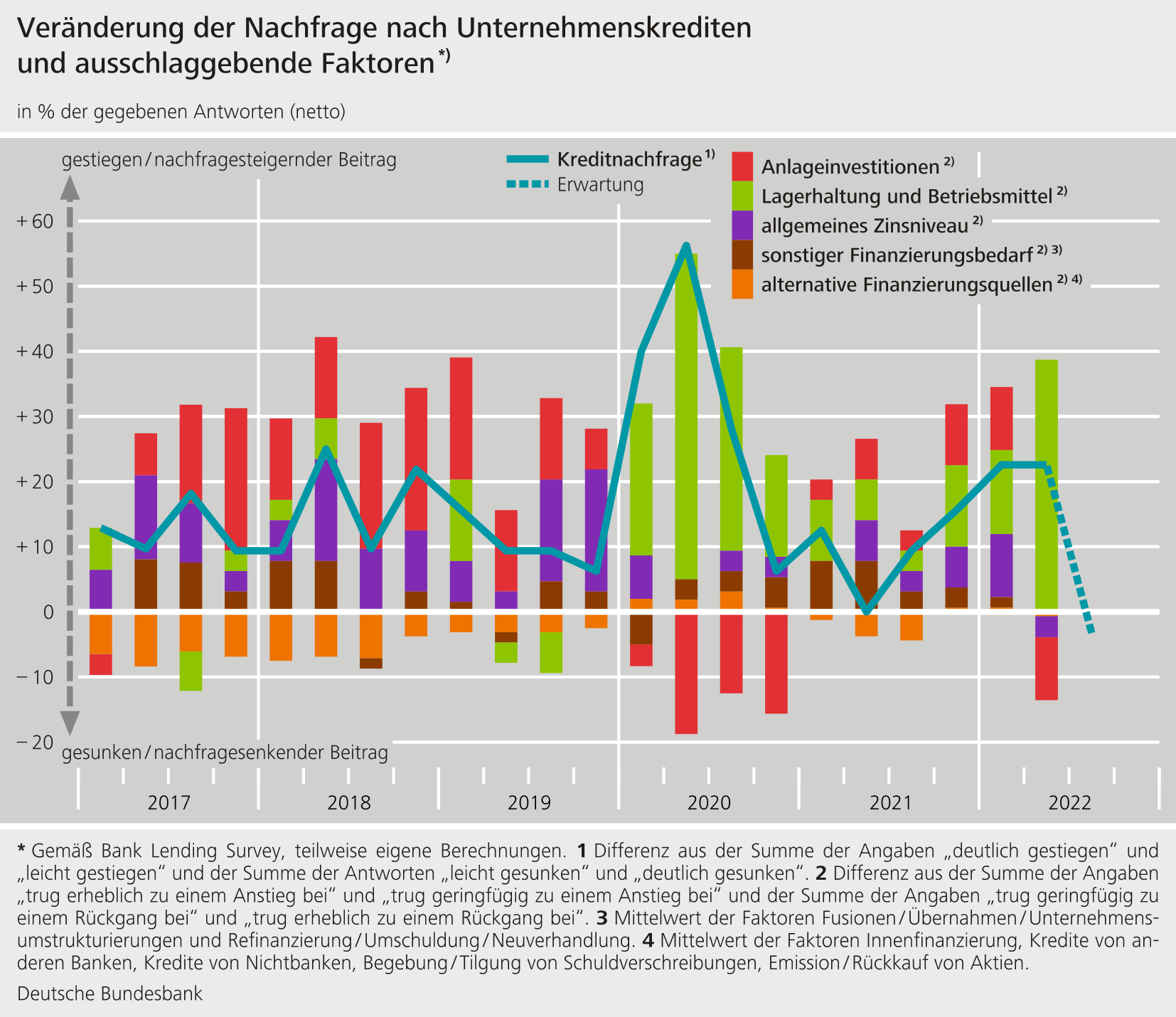

- Die Kreditnachfrage der Unternehmen stieg erneut. Bei den Unternehmenskrediten wurden vor allem kurzfristige Kredite nachgefragt. Die Nachfrage nach privaten Wohnungsbaukrediten ging per saldo zurück, die Nachfrage nach Konsumenten- und sonstigen Krediten nahm weiter zu.

- Die NPL-Quote hatte im ersten Halbjahr 2022 abermals keine nennenswerten Auswirkungen auf die Kreditangebotspolitik. Auch für das zweite Halbjahr 2022 erwarten die Banken keinen nennenswerten Einfluss.

- Die Banken ließen ihre Kreditrichtlinien in nahezu allen erfragten Wirtschaftssektoren im ersten Halbjahr 2022 weitgehend unverändert. Erkennbare Verschärfungen meldeten sie nur im Wohnimmobiliensektor.

Die Juli-Umfrage enthielt zusätzliche Fragen zu den Refinanzierungsbedingungen der Banken und zu den Auswirkungen notleidender Kredite auf die Kreditvergabepolitik der Institute. Zudem war eine Frage zur Kreditangebotspolitik und zur Kreditnachfrage in den wichtigsten Wirtschaftssektoren enthalten.

Die deutschen Banken berichteten vor dem Hintergrund der Lage an den Finanzmärkten von einer im Vergleich zum Vorquartal etwas verschlechterten Refinanzierungssituation. Die Höhe der NPL-Quote (prozentualer Anteil des brutto NPL-Bestands am Bruttobuchwert der Kredite) hatte im ersten Halbjahr 2022, im Einklang mit den Erwartungen der Banken, keine oder nur marginale Auswirkungen auf die Kreditangebotspolitik. Auch für das zweite Halbjahr 2022 rechnen die Banken mit keinem nennenswerten Einfluss der NPL-Quote auf ihre Angebotspolitik. Die deutschen Banken ließen die Kreditrichtlinien in der ersten Jahreshälfte 2022 in nahezu allen erfragten Wirtschaftssektoren weitgehend unverändert. Erkennbare Verschärfungen meldeten sie nur im Wohnimmobiliensektor. Die Kreditbedingungen verschärften sie hingegen gegenüber allen Sektoren. Für die zweite Jahreshälfte planen die Banken eine Sektor übergreifende Verschärfung der Richtlinien und Bedingungen. Die Kreditnachfrage legte in den letzten sechs Monaten laut Angaben der Banken in nahezu allen Wirtschaftssektoren zu. Einzig vonseiten des Handels kamen kaum Impulse. Für das zweite Halbjahr 2022 zeigen sich die Banken insgesamt pessimistischer. So rechnen sie insbesondere mit einem deutlichen Rückgang des Mittelbedarfs von Unternehmen aus dem Gewerbe- und Wohnimmobiliensektor.

Die viermal im Jahr durchgeführte Befragung zum Kreditgeschäft fand in der Zeit vom 10. Juni bis zum 28. Juni 2022 statt. An der Umfrage nahmen in Deutschland 33 Banken teil. Die Rücklaufquote lag bei 100 %.