Immobilienmärkte: Keine erhöhten Risiken durch Kreditvergabe

Seit dem Jahr 2010 weisen die Wohnungsbaukredite in Deutschland eine positive Dynamik auf, die in den letzten Monaten noch einmal spürbar an Schwung gewonnen hat. Im gleichen Zeitraum sind auch die Wohnimmobilienpreise gestiegen. Ökonomen befürchten, dass die spürbare Ausweitung der Wohnungsbaukredite den Preisanstieg bei Immobilien in Deutschland weiter befeuern und damit Übertreibungen an den Immobilienmärkten Vorschub leisten könnte. Diskutiert wird zudem, ob gelockerte Kreditvergabestandards der Banken den Preisanstieg am Immobilienmarkt befördert haben könnten. Hinsichtlich der Kreditvergabepolitik geben Bundesbank-Ökonomen nun Entwarnung.

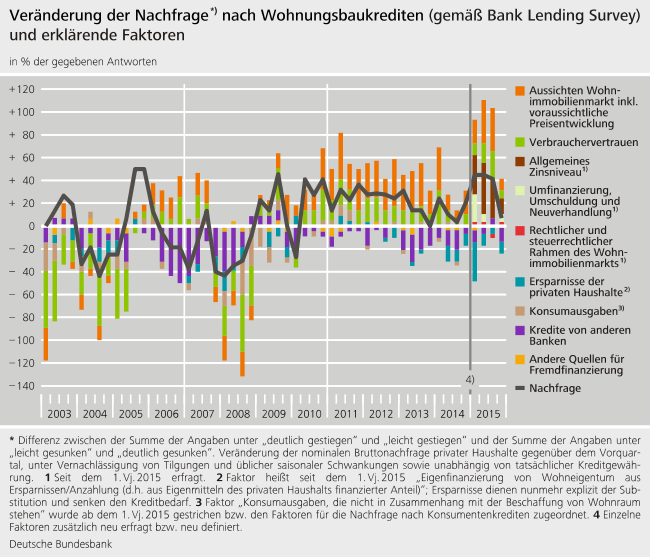

Grund für den Anstieg der Wohnungsbaukredite dürfte laut Bundesbank vor allem die lebhafte Nachfrage der privaten Haushalte nach Wohnimmobilien gewesen sein. Sie wurde durch historisch niedrige Zinsen sowie die gute Einkommens- und Vermögenssituation der privaten Haushalte gestützt. Hinweise darauf liefern auch die Ergebnisse des sogenannten Bank Lending Survey (BLS), einer Umfrage des Eurosystems zum Kreditgeschäft der Banken. Demnach hat sich die Nachfrage nach Wohnungsbaukrediten sehr dynamisch entwickelt, während die Kreditvergabestandards nicht gelockert wurden.

Moderate Wachstumsraten im Vergleich

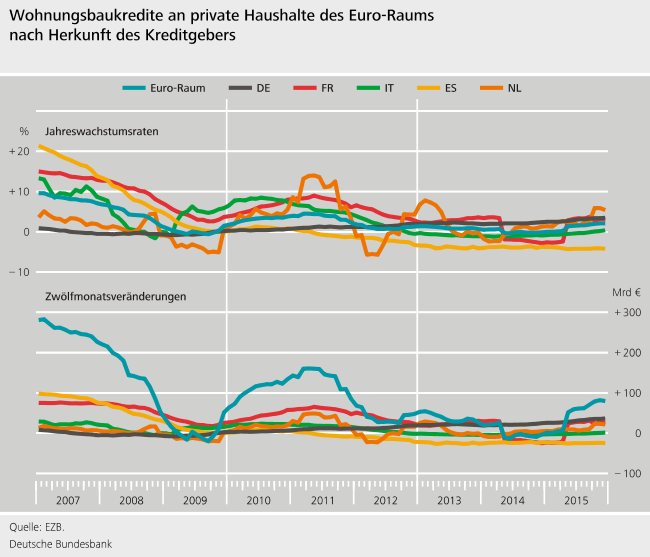

Analysen der Bundesbank zeigen, dass sich die Wachstumsrate der Wohnungsbaukredite an private Haushalte im vergangenen Jahr spürbar beschleunigt hat. Im Dezember 2015 wurde mit einer Jahreswachstumsrate von 3,5 Prozent die höchste Steigerung seit über 13 Jahren erreicht. Im historischen Vergleich fallen die aktuellen Wachstumsraten jedoch eher moderat aus: Der langfristige Durchschnitt liegt bei knapp 5 Prozent. Mitte der 1990er Jahre erreichten die Wohnungsbaukredite in Deutschland im Zuge der steuerlichen Fördermaßnahmen im Zusammenhang mit dem "Aufbau Ost" sogar Jahreswachstumsraten von 11 Prozent.

Auch im Vergleich zu anderen europäischen Ländern ist die gegenwärtige Entwicklung der Wohnungsbaukredite in Deutschland nicht ungewöhnlich. Sowohl in Bezug auf die Jahresraten als auch in Bezug auf das Niveau war die Entwicklung der Kredite an private Haushalte weitgehend vergleichbar mit der in Frankreich und in den Niederlanden.

Gleiche Voraussetzungen

Daten des BLS untermauern die Einschätzung der Bundesbank-Ökonomen, dass die positive Dynamik bei Wohnungsbaukrediten nicht vom Angebot, sondern von der Nachfrage getrieben ist. Darauf weisen vor allem die Antworten der Banken auf die Frage nach der Entwicklung ihrer Kreditrichtlinien, also den von der Bank festgelegten allgemeinen Kriterien für die Kreditvergabe hin. Darin sind die Kreditzinsen nicht enthalten, diese finden sich in den Kreditbedingungen. Die Banken hielten nach Aussage der befragten Manager die Mindestvoraussetzungen für potenzielle Kreditnehmer in den vergangenen Jahren im Wesentlichen konstant, mit einer leichten Tendenz zu Verschärfungen. Im Zuge des jüngsten Preisanstiegs am Immobilienmarkt gingen sie also keine erhöhten Risiken bei der Kreditvergabe ein, indem sie die Voraussetzungen für Kreditnehmer gelockert hätten.

Die Nachfrage nach Wohnungsbaukrediten bei den deutschen Instituten, die am BLS teilnehmen, unterlag gemäß den Einschätzungen der befragten Bankmanager seit Beginn der Umfrage zeitweise deutlichen Schwankungen, während die Kreditvergaberichtlinien dagegen seit einigen Jahren kaum verändert wurden. So war die Nachfrage vor Beginn der Finanzkrise von einigen kürzeren positiven und negativen Veränderungsphasen geprägt, bevor sie 2008 einbrach. Seit Anfang 2009 hat die Nachfrage dann insgesamt sehr dynamisch zugenommen. Getrieben war diese lang anhaltende Wachstumsphase von den guten Aussichten am Wohnimmobilienmarkt, dem robusten Verbrauchervertrauen sowie dem niedrigen allgemeinen Zinsniveau. Letzteres wird als Faktor erst seit dem ersten Quartal 2015 erfragt.

Gesunkene Attraktivität alternativer Anlagemöglichkeiten

Die gegenwärtigen Rahmenbedingungen – das historisch niedrige Zins- und Finanzierungsumfeld, die gesunkene Attraktivität alternativer Anlagemöglichkeiten sowie die gute Einkommens- und Geldvermögenssituation – legen nach Einschätzung der Bundesbank die Vermutung nahe, dass letztlich mehr Kreditbewerber die gleich gebliebenen Voraussetzungen der Banken erfüllen. Diese Faktoren trugen außerdem mutmaßlich dazu bei, dass mehr Haushalte Interesse an einer Kreditaufnahme zeigten, so dass die Banken mehr Kredite vergeben konnten. Dafür spricht auch, dass sich der Anteil abgelehnter Kreditanträge, der im Rahmen der Umfrage seit dem ersten Quartal 2015 erhoben wird, nach Angabe der Banken nur geringfügig geändert hat.